le systeme de retraite suisse

La retraite suisse expliqué aux frontaliers

Publié le 26 juillet 2021

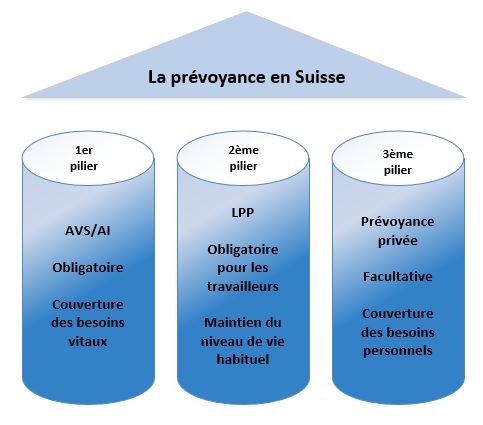

En suisse, l’âge légal de la retraite est fixé à 64 ans pour les femmes et 65 ans pour les hommes. Toujours classé parmi les meilleurs, le système de retraite suisse est basé sur 3 piliers que nous détaillons ici ensemble.

La loi et les gouvernements suisses successifs se sont adaptés aux évolutions de population et aux contraintes qui se sont créés au sein de notre société moderne pour garantir un fonctionnement sûr et pérenne.

Montant minimum, libre passage, 3ème pilier, cotisations, retraite pour frontaliers, on vous explique tout.

La retraite en suisse : Qu’est-ce que le 1er pilier ?

- des cotisations AVS (Assurance vieillesse et survivants),

- de l’AI ( Assurance invalidité )

- de L’APG (Allocation perte de gain)

Pour pallier le manque de financement et à une possible dette de son système de retraite, l’état suisse a créé la loi sur la prévoyance professionnelle (LPP) en 1985. En effet seulement le premier pilier, votre pension de retraite représentera environ 20% (voire moins dans certains cas) de votre revenu lors de votre vie active.

Source Image : Conseil fédéral suisse

Nos conseillers financiers chez M&F Conseil ont une connaissance poussées sur tous les sujets liés à la retraite pour frontaliers en suisse.

Prenez rendez-vous. Nos rencontres découverte sont sans honoraires et sans engagement.

Nous pouvons vous rencontrer dans nos locaux, à votre domicile ou sur votre lieu de travail.

Le 2ème pilier ou LPP : définition

Le 2ème pilier ou la loi sur la prévoyance professionnelle est comme son nom l’indique sous la responsabilité de l’employeur.

Chaque employeur doit souscrire une prévoyance professionnelle en votre nom. Il est obligatoire pour les actifs ayant un revenu supérieur à 21 510 CHF par an. La part obligatoire du salarié est de 50% de l’enveloppe commune. Le taux est fixé par la loi suisse et augmente en fonction de votre âge. Dans certaines sociétés, des employeurs très généreux versent sur leur caisse l’équivalent de 2 ou 3 voire 4 fois le montant de la cotisation du salarié. Voici ci-dessous le tableau de taux :| 25 – 34 ans | 35- 44 ans | 45 – 54 ans | 55 – 64/65 ans |

| 7% | 10% | 15% | 18% |

Nos conseillers sont là pour vous afin de récupérer et investir l’ensemble de vos avoirs. Cela vous permet de les dynamiser sur un compte de libre passage avec des taux de rendement plus intéressants et tout aussi sûre afin de faire développer vos cotisations LPP.

La retraite en suisse : le 3ème pilier, une couverture maximale

Si vous souhaitez avoir un niveau de vie encore plus proche de celui de votre vie active, alors le 3ème pilier est une solution sur laquelle vous devez songer.

Afin de compléter les revenus crées par le 1er et le 2ème pilier, près de 70% des actifs suisses ont contracté un 3ème Pilier. Il s’agit d’assurance-vie. Elle est aussi appelée prévoyance individuelle.

En contractant cette assurance auprès d’un établissement financier, certains produits sont déductibles de vos impôts et leurs taux de rendement sont aléatoires en fonction du risque engagé. Ils varient entre 3 et 8%.

Il existe deux types de 3ème pilier, le pilier A et le pilier B.

Avant de souscrire à votre 3ème pilier, nous conseillons de bien être aiguiller car cela peut impacter votre imposition surtout lorsque vous décidez de le débloquer tout ou partie de cette somme.

C’est à cet instant que nos conseillers financiers se tiennent à votre disposition pour vous guider sur les meilleurs choix à faire pour votre retraite suisse en fonction de votre situation fiscale et vos projets.

Afin de trouver la meilleure solution de retraite en suisse, n’hésitez pas à prendre rencontrer l’un de nos conseillers. Nos rendez-vous découverte sont gratuits et sans honoraires. L’expertise de nos agents vous permettront d’optimiser votre situation fiscale et votre projet de retraite. Ces rendez-vous peuvent se faire soit dans nos locaux, soit à votre domicile ou alors sur votre lieu de travail.

La retraite en suisse : et pour les frontaliers ?

Les frontaliers sont des actifs suisses. Comme tous les travailleurs sur le territoire helvétique, ils cotisent au 1er et au 2ème pilier.

Lorsqu’un frontalier quitte son emploi, Il est nécessaire de récupérer ses avoirs de LPP (prévoyance professionnelle), pour les investir dans un compte de libre passage avec un rendement supérieur à la caisse supplétive.

En ce qui concerne le 3ème Pilier, la situation change à cause de la réforme des impôts 2021. Seul un statut de quasi-résident, vous permettra de pouvoir souscrire à cette prévoyance individuelle. Nous pouvons vous accompagner pour la simulation et la demande de votre statut de quasi-résident.

Si vous, êtes frontaliers et que le sujet de la retraite suisse est important pour vous, nous vous conseillons de prendre rendez-vous afin que nos conseillers puissent vous guider dans vos démarches d’optimisation de votre retraite suisse.

Il est important de signaler que nous sommes agrée par les autorités compétentes des marchés financiers suisses.

Notre cabinet M&F Conseil financier est spécialisé pour les résident suisses et frontaliers.

Si vous avez d’autres question, nous vous conseillons de faire appel à nos conseillers. Nous sommes spécialisés sur tous les domaines des frontaliers (fiscalité, retraite, épargne, statut quasi-résident etc.). Nos rendez-vous sont gratuits et peuvent être réalisé en dans les locaux de notre fiduciaire à Genève (Meyrin), soit à votre domicile ou sur votre lieu de travail

Retrouvez tous les articles liés à la vie du frontalier en cliquant ici : articles frontaliers suisse

CONTACTEZ-NOUS

*Rendez-vous sans honoraires et sans engagement

Allée de la Petite Prairie,10 1260 Nyon